El impuesto sobre ganancias de capital es uno de los temas financieros más importantes que deben entender tanto los inversores como los propietarios de activos. Se refiere a los impuestos que se aplican sobre las ganancias obtenidas de la venta de un activo, como propiedades, acciones o cualquier otra inversión. Conocer cómo funciona este impuesto puede ayudar a los contribuyentes a planificar mejor sus finanzas y optimizar su carga tributaria.

A lo largo de este artículo, desglosaremos qué son las ganancias de capital, cómo se imponen y se calculan los impuestos, así como los casos en que se deben pagar. También se abordarán algunos ejemplos claros para ilustrar el tema y ayudar a nuestro lector a comprender cómo aplicar esta información a su propia situación.

¿Qué son las ganancias de capital?

Las ganancias de capital se refieren a la diferencia entre el precio de venta de un activo y su precio de compra original, conocido como base de costo. Si un inversor compra acciones a $100 y las vende a $150, su ganancia de capital es de $50. Esta cifra representa la rentabilidad de la inversión y es fundamental en la planificación patrimonial y fiscal.

Existen dos tipos de ganancias de capital: a corto plazo y a largo plazo. Las ganancias de corto plazo se generan por la venta de un activo que se ha mantenido por un año o menos, y generalmente se gravan con la tasa de impuestos sobre la renta ordinaria del contribuyente. Por otro lado, las ganancias de largo plazo provienen de activos mantenidos durante más de un año y a menudo están sujetas a tasas impositivas más favorables.

Ejemplos de ganancias de capital

Un ejemplo claro de ganancia de capital podría ser la venta de una vivienda. Si una persona adquirió una propiedad por $200,000 y, tras varios años, la vendió por $300,000, la ganancia de capital sería de $100,000. Este monto puede estar sujeto a impuestos, dependiendo de las circunstancias y del tiempo que el propietario haya mantenido la propiedad.

¿De qué tipos de ganancias de capital se paga impuesto?

Se pagan impuestos sobre las ganancias de capital cuando se generan a partir de la venta de activos que no son la residencia principal del vendedor. Por ejemplo, las acciones de empresas, bienes raíces de inversión y otras propiedades pueden generar ganancias que están sujetas a tributación. Es importante señalar que los activos que se han mantenido durante cortos períodos están sujetos a tasas impositivas más altas en comparación con aquellos mantenidos a largo plazo.

Otra consideración importante es el tipo de activo. Algunas inversiones, como los bonos y ciertos tipos de fondos de inversión, pueden tener reglas de tributación distintas que deben considerarse. También es importante tener en cuenta que existe un límite de exenciones anuales que pueden aplicarse a las ganancias de capital.

Además, es fundamental conocer las deducciones que pueden aplicarse, como las pérdidas de capital que pueden servir para compensar las ganancias, ayudando así a reducir la carga tributaria final. Esto significa que, si un inversor tiene pérdidas en otras inversiones, puede restar esas pérdidas de sus ganancias y disminuir el total gravable.

Finalmente, la normativa puede variar según el país, así que es esencial estar bien informado sobre la legislación fiscal aplicable en el lugar de residencia del contribuyente.

¿Cómo se calcula el impuesto sobre la ganancia de capital?

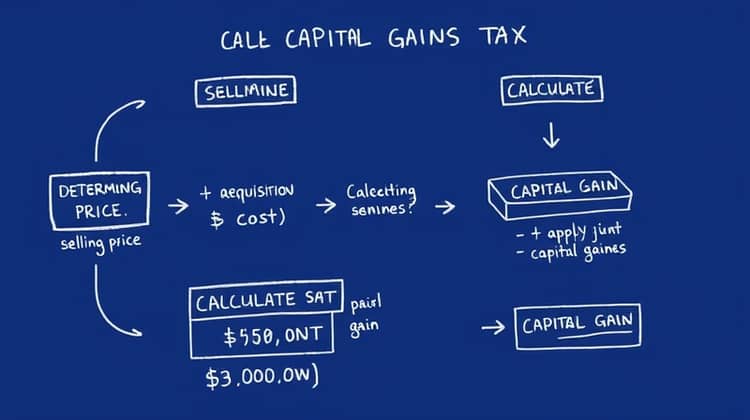

Calcular el impuesto sobre las ganancias de capital es un proceso que involucra varios pasos, empezando por determinar el precio de venta y la base de costo del activo.

- Determinar el precio de venta del activo vendido.

- Identificar el costo de adquisición del activo.

- Calcular la ganancia de capital restando el costo de adquisición del precio de venta.

- Aplicar la tasa de impuesto correspondiente a la ganancia de capital.

Este cálculo es crucial para los inversores, ya que les permitirá comprender cuánto deberán pagar en concepto de impuestos antes de realizar una transacción y, por lo tanto, les ayudará a tomar decisiones mejor informadas.

¿Cuándo se debe pagar el impuesto sobre ganancias de capital?

El impuesto sobre las ganancias de capital generalmente se paga en la declaración de impuestos del año fiscal en el que se realizó la venta del activo. Esto significa que una vez que un activo ha sido vendido y se han generado ganancias, el contribuyente deberá reportar y pagar el impuesto correspondiente en su declaración de impuestos del año siguiente.

Sin embargo, en algunos casos, la venta puede ser parte de una transacción más grande que podría requerir pago inmediato o la aplicación de pagos anticipados según las normativas locales. Es esencial consultar con un profesional de impuestos para asegurarse de cumplir con todos los requisitos necesarios.

- Las ganancias de capital a corto plazo deben ser reportadas en el año fiscal en que se realizó la venta.

- Las ganancias de capital a largo plazo se reportan en el año fiscal correspondiente a la venta.

Estar al tanto de estos plazos es crucial para evitar multas y sanciones por parte de la autoridad tributaria.

Ejemplos de excepciones al impuesto sobre ganancias de capital

Existen ciertas excepciones donde el impuesto sobre las ganancias de capital no se aplica. Por ejemplo, si se vende una propiedad residencial que ha sido habitada por el vendedor durante dos de los últimos cinco años, puede que se califique para una exclusión considerable de las ganancias de capital.

Otra excepción podría incluir ventas de pequeñas empresas o propiedades heredadas que pueden estar exentas de tributación dependiendo de la situación y la legislación aplicable.

- Exclusión por la venta de la residencia principal.

- Propiedades heredadas pueden tener tratamientos fiscales especiales.

Entender estas excepciones es esencial para una adecuada planificación fiscal y para maximizar los beneficios económicos de las inversiones.

Conclusión

En resumen, el impuesto sobre ganancias de capital es un aspecto vital del funcionamiento de la economía y la planificación financiera personal. Comprender cómo se generan, calculan y reportan las ganancias de capital puede significar una diferencia significativa en la carga tributaria y, en última instancia, en la rentabilidad de las inversiones.